估值修复方面,高股息标的仍值得关注。以上证50为例,目前上证50股息率(近12个月)仍在4.0%左右的历史较高水平,其与10年期国债的差值仍处在历史较高的水平,从股息率的绝对水平还是从风险溢价的角度来看,上证50的配置价值仍然较为明显。中期看,高息价值股的增量资金可能一方面来自于A股存量资金市场风格的再平衡,另一方面随着稳增长政策的加码,将一定程度上降温市场对高久期利率情的追逐,也有助于市场资金在权益和固收资产上的配置再均衡。

根据汇通财经观察,海外交易商估算的结果显示:

新股上市前业绩暴涨,上市后业绩就得暴雷!这不又要应验了!

603310巍华新材,8月5日申购,发行价17.39元/股,发行8634万股,募集资本总额高达15亿!然而能够募集15亿的企业,确是一家业绩持续下滑的企业!

巍华新材怎么上市就业绩下滑呢?哪家券商保荐?我们一起来看看详细情况:

研发和生产含氟化工高新技术企业

巍华新材自设立以来,一直专注于含氟精细化学品领域,是一家研发和生产氯甲苯和三氪甲基苯系列产品的高新技术企业,为国家级专精特新“小巨人”企业。

图片来源于网络

公司通过坚持不懈的技术研发与改进,取得了技术上的重大突破,拥有了氯化、氟化、硝化、加氢、重氮化、氨化等相关工艺的自主核心技术,目前公司拥有17项发明专利。

业绩出现下滑

根据公司财务数据显示:2021年营收14.2亿,净利润4.312亿!2022年营收17.76亿,净利润6.23亿…2023年营收14.86亿,净利润4.995亿!2024年一季度报,营收3.1亿,同比下滑32.65%;净利润9092万,同比下滑47.90%!

按照公司最近3年净利润15亿左右,应该是现金奶牛啊!怎么会缺钱要上市呢?业绩下滑,但依然要募集15亿!

中信建投证券保荐,募集15亿

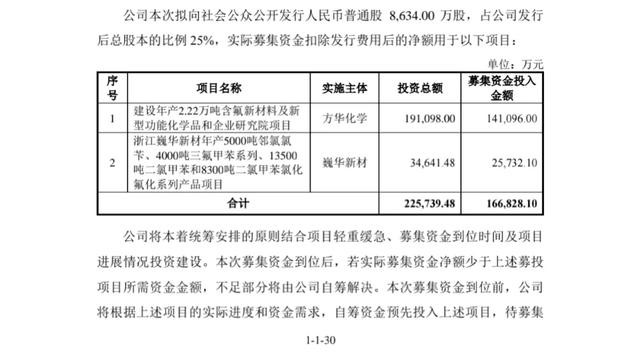

招股书显示,本次上市保荐企业就是中信建投证券,那个让体育专业学生负责IPO的知名券商!计划募集16.68亿用于:建设年产2.22万吨含氟新材料及新型功能化学品和企业研究院项目、浙江巍华新材年产5000吨邻氯氯苄、4000吨三氟甲苯系列、13500吨二氯甲苯和8300吨二氯甲苯氯化氟化系列产品项目。

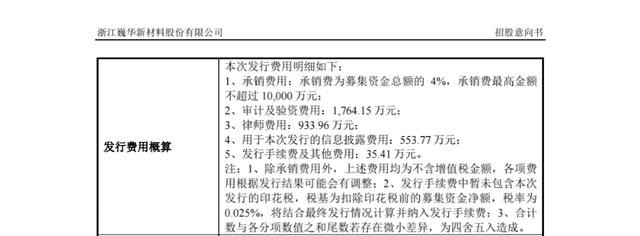

中信建投最终定价17.39元/股,发行8634万股,募集资本总额高达15亿!虽然没有达到需要的16.68亿。但是中信建投证券依然可以拿走约6000万的保荐费用!

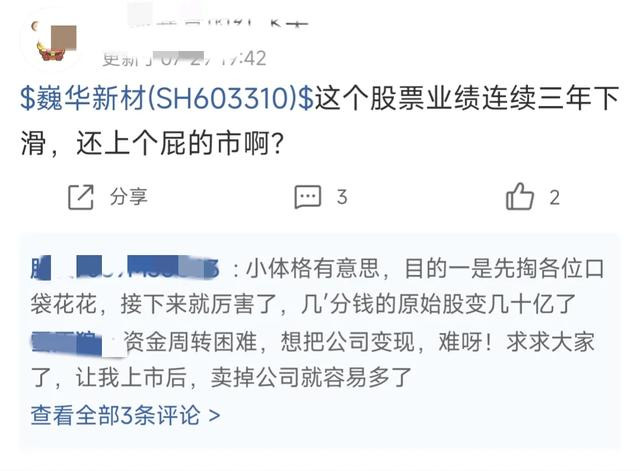

金融消费者们对于新股的看法

巍华新材IPO:差钱?不差钱?还是缺钱?

10~15之间吧,发行8千多万股就是要募资8到13亿了.现在的行情应该不会更多了,毕竟是小企业!

小体格有意思,目的一是先掏各位口袋花花,接下来就厉害了,几′分钱的原始股变几十亿了!

上市是为了卖公司,为什么让这些公司上来圈钱???

金融消费者们认为,发行价不应该超过15元如何股票融资,另外巍华新材既然不缺钱,每年盈利5亿,还要上市,目的已经昭然若揭了!发行8634万股,您觉得巍华新材上市后多久会破发?欢迎您下方留言评论。